Pensionskasse splitten: Auszahlung staffeln und Steuern sparen Pensionskasse splitten

Erfahre, wie du beim Austritt aus der Pensionskasse dein Guthaben aufteilen und Steuern sparen kannst.

Erfahre, wie du beim Austritt aus der Pensionskasse dein Guthaben aufteilen und Steuern sparen kannst.

Was ist ein Pensionskassen-Splitting?

Wenn du aus deiner Pensionskasse austrittst, darfst du dein Vorsorgeguthaben aus der Pensionskasse auf zwei Freizügigkeitsstiftungen aufteilen. Das nennt man Pensionskassen-Splitting. Dein Guthaben bleibt so lange auf den beiden Freizügigkeitskonten, bis du es wieder in eine neue Pensionskasse einbringst oder es dir gemäss den gesetzlich erlaubten Gründen auszahlen lässt. Das ist z. B. der Fall, wenn du das gesetzliche Pensionsalter erreichst oder das Geld für den Erwerb von selbstbewohntem Wohneigentum beziehst.

Für wen eignet sich das Splitting?

Ein Splitting eignet sich für alle Personen, die aus einer Pensionskasse austreten und in absehbarer Zeit keiner neuen Pensionskasse beitreten.

Mögliche Gründe, dein Guthaben zu splitten, können sein:

- Vorzeitige Aufgabe der Erwerbstätigkeit (Frühpensionierung)

- Aufnahme einer selbständigen Erwerbstätigkeit ohne Bezug des Freizügigkeitsguthabens

- Berufliche Auszeit oder Arbeitslosigkeit

Wie wird die Pensionskassen-Auszahlung versteuert?

Wenn du das Guthaben aus deiner Pensionskasse oder aus deiner Freizügigkeitsstiftung beziehst, wird eine einmalige Kapitalbezugssteuer fällig. Sie wird zu einem tieferen Satz und getrennt vom übrigen Einkommen berechnet. Je nachdem, in welchem Kanton du wohnst, gelten andere Steuersätze. Auch dein Zivilstand und deine Konfession haben Einfluss auf die Besteuerung.

Steuerrechner

Möchtest du wissen, wie viele Steuern für dich beim Bezug deines Pensionskassenguthabens anfallen? Mit dem Steuerrechner kannst du es ausrechnen.

Steuern sparen durch gestaffelten Kapitalbezug

Hast du dein Guthaben aus der Pensionskasse auf zwei Freizügigkeitsstiftungen aufgeteilt, kannst du diese in unterschiedlichen Steuerperioden beziehen. Ähnlich wie bei einem gestaffelten Bezug der Säule 3a kannst du so allenfalls Steuern sparen. Das liegt daran, dass die Kapitalbezugssteuer progressiv ist. Das bedeutet, dass du bei höheren Auszahlungen prozentual und absolut eine höhere Steuer zahlst. Das ist bei einer einzigen, d.h. nicht gesplitteten Freizügigkeitsleistung oft der Fall, weil der Bezug von Teilbeträgen nicht erlaubt ist. Wichtig: Plane den gestaffelten Bezug deines Guthabens früh. Denke daran, dass Bezüge aus der Pensionskasse (2. Säule) und der Säule 3a im selben Jahr zusammengezählt werden – auch bei Ehepaaren. Unterschiede in verschiedenen Kantonen sind möglich.

Rechenbeispiel: So wirkt sich das Splitting aus

Nehmen wir an, eine konfessionslose Einzelperson mit Steuerdomizil Stadt Zürich hat ein Freizügigkeitsguthaben von CHF 500'000. Mit nur einer Freizügigkeit zahlt sie bei der Auszahlung Steuern in der Höhe von rund CHF 35'800. Ist das Geld hingegen auf zwei Freizügigkeitstiftungen mit je CHF 250'000 aufgeteilt, kann sie es in verschiedenen Jahren beziehen. Dann bezahlt sie insgesamt nur Steuern in der Höhe von etwa CHF 29'500. Dank dem Splitting und dem gestaffelten Bezug spart sie also rund CHF 6'300 an Steuern.

Vorgehen: Wie kann ich das Guthaben aufteilen?

Es gibt verschiedene Möglichkeiten, wie du das Guthaben auf zwei Freizügigkeitsstiftungen aufteilen kannst. Folgende Aufteilungen können sinnvoll sein.

50/50 Aufteilung

50/50 Aufteilung

Das Guthaben wird gleichmässig in zwei Hälften geteilt.

Obligatorium/ Überobligatorium

Obligatorium/ Überobligatorium

Aufteilung in den obligatorischen BVG-Teil und den überobligatorischen BVG-Teil.

Gerundete Aufteilung

Gerundete Aufteilung

Ein Teil wird gerundet (z. B. CHF 300'000), die andere Stiftung erhält den Restbetrag (z. B. CHF 150'567). Diese Aufteilung kann sinnvoll sein, wenn beispielsweise die Aufnahme einer selbständigen Erwerbstätigkeit geplant ist, aber nicht das gesamte Guthaben benötigt wird.

Ungleiche Aufteilung bei sehr hohen Freizügigkeitsguthaben

Ungleiche Aufteilung bei sehr hohen Freizügigkeitsguthaben

Eine ungleiche Aufteilung kann sinnvoll sein, wenn man sich bereits im Bereich der maximalen Steuerprogression befindet. Lass dich am besten von einem Steuerexperten oder einer Steuerexpertin beraten, um die optimale Aufteilung zu bestimmen.

Gleich hoher Endwert

Gleich hoher Endwert

Aufteilung basierend auf erwarteten Renditen, sodass am Ende ungefähr gleich hohe Beträge vorhanden sind. Diese Strategie kann sinnvoll sein, wenn z. B. bei einer Stiftung ein Konto in Cash gehalten und bei der anderen Stiftung in Wertschriften investiert wird.

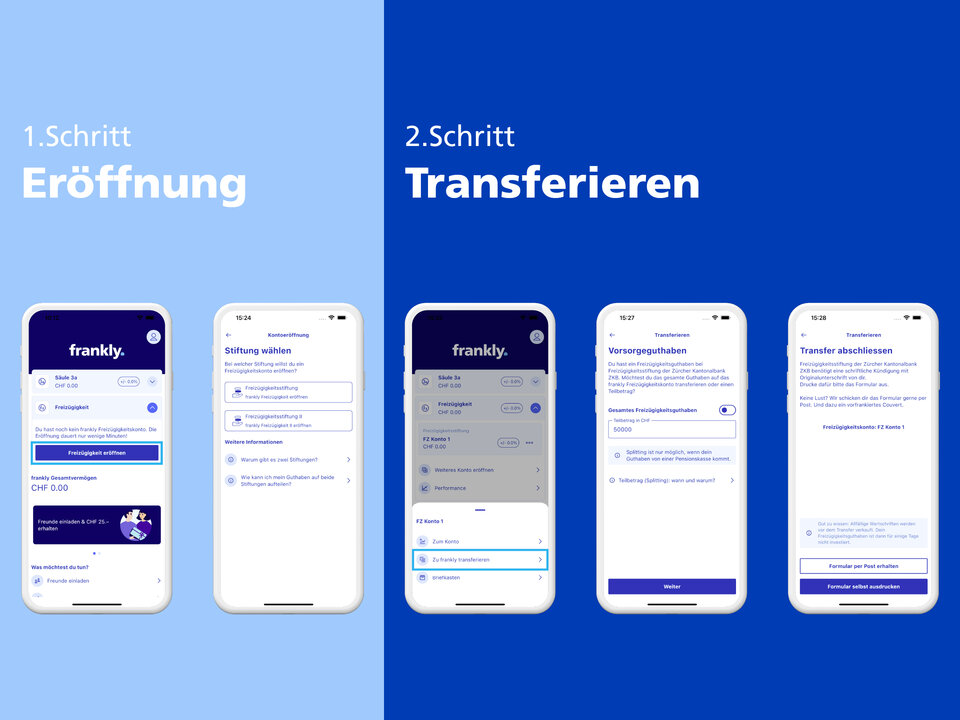

Splitting bei frankly: Schritt für Schritt

Wir zeigen dir Schritt für Schritt, wie einfach das Splitting mit frankly geht.

- Zwei Freizügigkeitsbeziehungen bei frankly eröffnen:

Registriere dich bei frankly und lege zwei Geschäftsbeziehungen an: eine bei der Freizügigkeitsstiftung und eine bei der Freizügigkeitsstiftung II. - Guthaben aufteilen:

Erstelle für jede Freizügigkeitsbeziehung direkt in der frankly App oder Web-Version einen Transferauftrag und gib die Teilbeträge an, die deine Pensionskasse überweisen soll. Du kannst dein Guthaben z. B. halbieren oder in das obligatorische und überobligatorische Guthaben aufteilen. Informiere dich am besten vorgängig, welche Aufteilung deine Pensionskasse zulässt. Sende im Anschluss die unterschriebenen Transferaufträge an deine bisherige Pensionskasse. Den Rest übernehmen wir für dich. - Auf Bescheid warten:

Es kann mehrere Wochen dauern, bis deine Pensionskasse das Geld an frankly überweist. Aber keine Sorge, frankly benachrichtigt dich sofort, sobald dein Geld eingetroffen ist. - Digital verwalten:

Verwalte deine Guthaben bequem und digital über die frankly App oder die Web-Version.

Warum bietet frankly zwei Freizügigkeitsstiftungen an?

Warum bietet frankly zwei Freizügigkeitsstiftungen an?

Bei frankly kannst du dein Freizügigkeitsguthaben auf zwei Freizügigkeitsstiftungen der Zürcher Kantonalbank aufteilen – die Freizügigkeitsstiftung und die Freizügigkeitsstiftung II. Die zwei Stiftungen sind notwendig, weil das Freizügigkeitsguthaben bei einem Austritt aus einer Pensionskasse nicht auf zwei Geschäftsbeziehungen der gleichen Freizügigkeitsstiftung überwiesen werden darf.

Freizügigkeitskonto oder -depot?

Ein Freizügigkeitskonto ermöglicht dir, dein Geld zu einem Zins anzulegen. Im Gegensatz dazu bietet ein Freizügigkeitsdepot die Möglichkeit, dein Vorsorgekapital in Wertpapiere zu investieren, um möglicherweise höhere Erträge zu erzielen. Welche Option für dich am besten geeignet ist, hängt von deinen individuellen Umständen und Zielen ab.

Vorteile des Splittings

- Steuern sparen

Durch das Splitting kannst du dein Guthaben im Alter über mehrere Steuerjahre verteilt beziehen und zahlst meist weniger Steuern. - Flexibel beziehen

Durch das Splitting musst du dir nicht alles auf einmal auszahlen lassen, wenn du nur einen Teil des Gelds benötigst. - Vermögen absichern

Beide frankly Freizügigkeitsstiftungen bieten identische Konditionen und eine sehr hohe Sicherheit, da deine in Kontoform gehaltenen Gelder bei der Zürcher Kantonalbank platziert sind.

Häufige Fragen

Kann ich das Splitting auch später noch machen?

Kann ich das Splitting auch später noch machen?

Nein, das Splitting deiner Freizügigkeitsgelder ist nur einmalig beim Austritt aus deiner Pensionskasse möglich. Sobald sich das Geld bei einer Freizügigkeitsstiftung befindet, kann es nicht mehr aufgeteilt werden. Auch Teilbezüge sind nur in wenigen Fällen erlaubt, wie zum Beispiel bei einem Vorbezug für selbstbewohntes Wohneigentum.

Wie viele Freizügigkeitsbeziehungen sind bei frankly erlaubt?

Wie viele Freizügigkeitsbeziehungen sind bei frankly erlaubt?

Bei frankly kannst du bis zu vier Freizügigkeitsbeziehungen eröffnen: Zwei bei der Freizügigkeitsstiftung und zwei bei der Freizügigkeitsstiftung II. Das kann besonders nützlich sein, wenn du Freizügigkeitsgelder aus verschiedenen Freizügigkeitsfällen hast.

Was passiert mit der Freizügigkeit, wenn ich eine neue Stelle antrete?

Was passiert mit der Freizügigkeit, wenn ich eine neue Stelle antrete?

In diesem Fall musst du dein gesamtes Guthaben an die Pensionskasse deines Arbeitgebers überweisen. Die Freizügigkeitsbeziehung wird danach aufgelöst.

Ist ein gestaffelter Bezug auch bei der Säule 3a möglich?

Ist ein gestaffelter Bezug auch bei der Säule 3a möglich?

Ja, aber du brauchst dafür mehrere Geschäftsbeziehungen. Denn auch bei der Säule 3a kannst du dir immer nur den ganzen Betrag einer Geschäftsbeziehung auszahlen lassen.

Wer erhält das Freizügigkeitsguthaben im Todesfall?

Wer erhält das Freizügigkeitsguthaben im Todesfall?

Im Todesfall wird das Freizügigkeitsguthaben an die gesetzlich begünstigten Personen ausbezahlt. Das sind meistens der überlebende Ehepartner oder die Ehepartnerin respektive der eingetragene Partner oder die eingetragene Partnerin sowie Kinder, die noch minderjährig oder in Ausbildung sind. Aber auch andere von der verstorbenen Person finanziell unterstützte Personen können Anspruch haben: meistens der Lebenspartner oder die Lebenspartnerin im Konkubinat. Die Begünstigung kannst du in einem sehr engen Rahmen ändern.

Wie wird die Pensionskasse bei einer Scheidung geteilt?

Wie wird die Pensionskasse bei einer Scheidung geteilt?

Bei einer Scheidung werden die während der Ehe angesparten Pensionskassenansprüche zwischen den Ehepartnern je zur Hälfte aufgeteilt. Das bedeutet, dass das während der Ehe angefallene Guthaben in der Pensionskasse grundsätzlich zur Hälfte an jeden Ehegatten geht. Allerdings gibt es hier einige Spezialfälle, wie z. B. wenn ein Ehepartner bereits eine Rente bezieht oder Guthaben zur Finanzierung von Wohneigentum bezogen wurde. In jedem Fall braucht es für eine Aufteilung ein rechtskräftiges Scheidungsurteil nach Schweizer Recht

Weitere Fragen zum Pensionskassen-Splitting

Weitere Fragen zum Pensionskassen-Splitting

In unseren FAQ findest du weitere Fragen und Antworten rund um das Pensionskassen-Splitting.

Warum frankly?

Günstig

Dank der tiefen All-in-Fee von nur 0.43% bleibt mehr für dich übrig.